La loi Pinel est un dispositif de défiscalisation immobilière très sollicité par les propriétaires de logements neufs. Mais quid de ceux qui investissent dans le marché immobilier ancien ? Sous certaines conditions, la loi Pinel et ses avantages fiscaux s’appliquent aussi pour des logements anciens. Nous vous présentons les avantages et possibilités qu’offre la loi Pinel dans l’ancien.

Qu’est-ce qu’un logement ancien d’après la loi Pinel ?

À l’origine, la loi Pinel a été pensée pour stimuler l’offre locative de logements neufs dans les zones géographiques où le déséquilibre entre l’offre et la demande de logements en location créé une forte tension immobilière. Devant le succès du dispositif, l’état a étendu la possibilité de bénéficier d’avantages similaires en investissant dans l’immobilier ancien.

Du point de vue de l’administration fiscale, un logement ancien est un logement qui a eu plus d’un propriétaire – que ce soit par vente, donation ou succession – ou plus d’un occupant.

Il y a deux types de logements ancien qui sont éligibles au dispositif fiscal de la loi Pinel. Quels sont ces biens immobilier qui permettent de bénéficier des avantages fiscaux du Pinel ancien ?

Les logements à rénover

Ce sont des logements en mauvais état, inhabitable en l’état, qui doivent subir des travaux remise à neuf partielle ou totale en respectant les règles de sécurité ainsi que les normes énergétiques et environnementales. Le coût des travaux de rénovation représente au moins 25% du coût total de l’investissement immobilier.

Les locaux à réhabiliter

La réhabilitation concerne des biens immobiliers, bâtiments ou locaux, qui à l’origine n’ont pas vocation à être habités. Entrepôts, bâtiments de bureaux ou locaux commerciaux peuvent subir des travaux de réhabilitation pour devenir des habitations.

Critères d’un logement ancien habitable

Qu’il soit rénové ou réhabilité, le logement ancien éligible au dispositif Pinel doit avoir subit des travaux qui répondent à un certain nombre de règles de réhabilitation.

Ces règles sont définies par :

- Les critères de salubrité de l’article 6 de la loi 89-462 du 6 juillet 1989

- Les critères techniques et énergétiques du l’arrêté du 19 décembre 2003 du code des impôts

Les critères de salubrité sont au nombre de 15. Ils portent sur les caractéristiques du logement de l’état de la charpente aux équipements sanitaires en passant par les installations de gaz ou la présence de plomb.

Les critères de performance énergétiques sont au nombre de 12 allant de la sécurité de l’installation électrique aux équipements de chauffage en passant par les surfaces minimales habitables.

Une fois les travaux de rénovation ou de réhabilitation effectués, le logement doit être mis en location dans les 30 mois après la fin des travaux. Comme pour les logements neufs, la loi Pinel pour les biens ancien ouvre le droit aux mêmes avantages fiscaux.

Les critères de performance énergétique en détail

Pour bénéficier de la loi Pinel ancien, le logement doit correspondre à des critères de salubrité et de performance énergétique.

In fine, un logement ancien réhabilité doit obtenir le label « Haute performance énergétique, HPE rénovation » ou le label « Bâtiment basse consommation énergétique rénovation, BBC ».

Les critères relatifs aux gros travaux de réhabilitation et à la performance énergétique sont définis par l’article 3 de l’arrêté du 19 décembre 2003.

Il exige que les constructions neuves ou existantes qui font l’objet d’une rénovation importante disposent d’une performance énergétique minimale pour le chauffage et la climatisation, l’éclairage, l’utilisation d’appareils électriques et l’utilisation d’équipements à énergie renouvelable.

Pour bénéficier de la loi Pinel ancien, avant travaux, 6 critères doivent ne pas être respectés. Après travaux, l’ensemble des 12 conditions de performance doivent être couvertes.

Les travaux de réhabilitation couvrent la performance énergétique, l’absence de plomb et d’amiante et l’évacuation des eaux usées.

Quelle réduction d’impôts en Pinel ancien ?

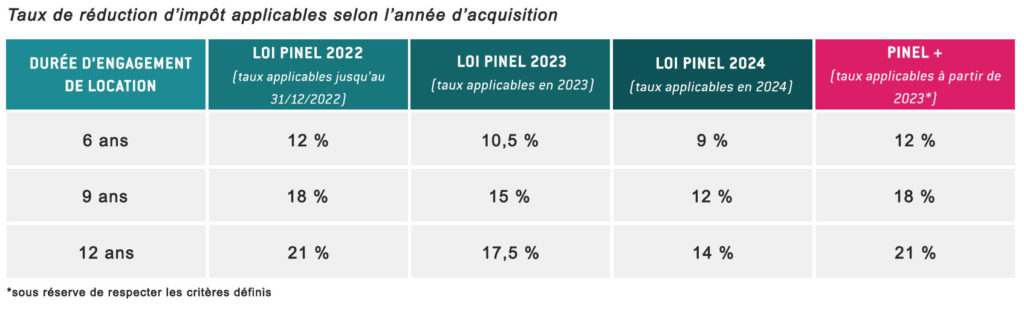

La réduction d’impôt est le premier avantage ouvert par le dispositif Pinel dont peuvent bénéficier les propriétaires de logements dans l’ancien. Les avantages fiscaux de la loi Pinel ancien sont similaires à ceux du Pinel neuf.

Pour un logement éligible au dispositif, le propriétaire bénéficie d’une réduction de son impôt sur le revenu proportionnelle à la durée d’engagement du bien sur le marché locatif soit un engagement de 6 à 12 années.

Le propriétaire doit s’engager à fournir un bail d’habitation de 6 années reconductible par période de 3 ans. Ainsi, dans le dispositif Pinel ancien, le propriétaire peut bénéficier des réductions suivantes :

La réduction d’impôt est soumise à un plafond de 300 000 € par an et par contribuable.

👉 En savoir + sur la différence entre le Pinel et le Pinel + dans notre article dédié ici

👉 Testez vos gains potentiels avec notre simulateur PINEL

Optimiser les avantages du Pinel ancien par le déficit foncier ?

Le dispositif Pinel ancien est optimisable par cumul avec le mécanisme du déficit foncier. Concrètement, il y a déficit foncier quand les charges sont supérieures aux recettes locatives. Le déficit foncier est donc la différence entre les revenus locatifs et les charges.

Plafonnement du déficit foncier

L’administration fiscale permet de déduire le déficit foncier des revenus du propriétaire en Pinel ancien à la condition qu’il soit sous le régime d’imposition réel.

La déduction est plafonnée à 10 700 euros. Si le déficit foncier est supérieur au plafond, l’excédent est reportable et déductible sur plusieurs années.

La règle de report à suivre est la suivante :

- Pendant 6 ans, l’excédent de déficit foncier est déductible des revenus globaux à savoir la totalité des revenus foncier et autres revenus.

- Pendant 10 ans, l’excédent de déficit foncier est déductible des seuls revenus foncier.

Quelles sont les charges déductibles des revenus fonciers ?

Toutes les charges ne sont pas déductibles dans le régime du déficit foncier. inclut :

- Frais de gestion et d’administration du bien

- Impôts non récupérables auprès du locataire tels que la taxe foncière

- Frais de réparation et d’entretien

- Primes d’assurance

- Intérêts et frais d’emprunt

La liste complète des charges déductible est donnée par le ministère de l’économie et des finances sur economie.gouv.fr .

Avantage du Pinel ancien optimisé au déficit foncier

En cumulant les deux régimes, le montage fiscal optimisé résultant offre la possibilité de profiter d’une réduction d’impôt beaucoup plus conséquente.

En Pinel ancien, le taux de défiscalisation du coût total, se calcule sur le prix d’achat du logement et sur le montant des travaux. Le cumul avec le déficit foncier permet de monter le taux de défiscalisation jusqu’à 62,2% sur le montant des travaux.

Conditions de cumul

Pour bénéficier du cumul, il faut remplir les conditions associées à chacun des deux dispositifs.

En Pinel ancien, il faut être propriétaire d’un logement rénové ou réhabilité dans la bonne zone territoriale auquel est appliqué un loyer qui respecte le plafonnement fixé par l’administration fiscal et loué à locataire dont les ressources ne dépasse pas le plafond fixé dans le barème des revenus maximaux.

Pour bénéficier du déficit foncier, il faut que le propriétaire ait opté pour le régime d’imposition réel et mette son bien en location jusqu’au 31 décembre de l’année suivant l’imputation du déficit foncier.